F6大数据研究院最新发布《2024中国汽车后市场维保行业白皮书》,预计2024年中国乘用车保有量将突破3亿大关,尽管用户体量持续扩大,但车主维保支出愈发谨慎,2024年后市场维保产值规模预计约1.2万亿。独立售后新能源进厂台次占比由2021年的2.8%已翻倍增长至2024年的7.2%。

一、研究成果摘要

01

预计2024年中国乘用车保有量将突破3亿大关,尽管用户体量持续扩大,但车主维保支出愈发谨慎,2024年后市场维保产值规模预计约1.2万亿。

02

2024年平均行驶里程约10,251公里,相比2023年,仅一线城市增长1%,其他城市级别均有不同程度下降。

03

相比2023年,2024年减振器和控制臂销量分别增长4%、5%。车龄7-9年时,减振器、控制臂的更换率快速上升,随着我国乘用车平均车龄到达7.1年,底盘配件需求将继续增加。

04

机油、轮胎等品类国产品牌渗透率逐年递增。国产轮胎品牌市场份额在新一线及以下城市逐年快速增长,且部分国产品牌在新能源汽车领域份额反超外资品牌,展现出更强劲的竞争力。

05

2024年后市场累计产值同比下滑1%,累计台次与去年持平,但超半数门店台次同比负增长。业务层面,除维修、轮胎台次同比增长4%外,其他业务均下滑,后市场增长动力明显不足。

06

各类门店均在积极拓宽服务项目,特别是轮胎和维修类服务,既是市场需求驱动的必然结果,也是门店自身提升竞争力、实现可持续发展的关键举措。

07

近年来,单次进厂仅消费单一项目的车主占比逐年增高。就基础保养项目而言,车主进厂频率显著降低且降级消费明显。车主消费更加谨慎且聚焦, “理性” 依旧是当前的主基调。

08

独立售后新能源进厂台次占比由2021年的2.8%已翻倍增长至2024年的7.2%,有力带动了新能源维保产值规模的逐步扩大,预计2024年新能源汽车的维保产值规模将近600亿元。

09

2024年整体而言,更换刹车片、清洗空调等多数项目进厂台次同比负增长,但在新能源汽车上,更换冷却液等保养需求、更换控制臂等维修需求增长显著,为后市场注入了新的活力。

10

相较于传统车,新能源车在贴膜业务上表现出更为强烈的意愿偏好。近年来后市场贴膜服务门店渗透率逐年提升,但车衣膜服务客单价却逐年下降,价格内卷下的业务竞争日益激烈。

二、精华解读

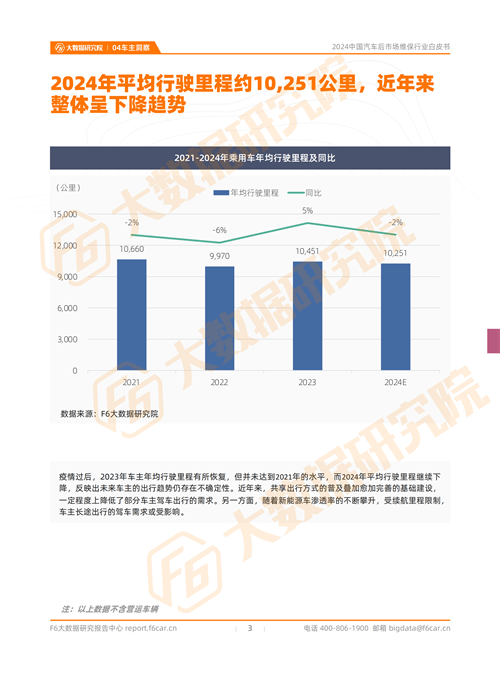

1、2024年平均行驶里程约10,251公里,近年来整体呈下降趋势

疫情过后,2023年车主年均行驶里程有所恢复,但并未达到2021年的水平,而2024年平均行驶里程继续下降,反映出未来车主的出行趋势仍存在不确定性。

近年来,共享出行方式的普及叠加愈加完善的基础建设,一定程度上降低了部分车主驾车出行的需求。

另一方面,随着新能源车渗透率的不断攀升,受续航里程限制,车主长途出行的驾车需求或受影响。

2、2024年,悬挂系统如控制臂、减振器销量有所增长,而润滑油、制动系统、过滤系统等众多品类销量同比下滑

2024年截至10月,控制臂、减振器等悬挂系统、蓄电池类电器系统、水泵类温控系统的销量同比有所增长,但涨幅均在5%以内。

润滑油、制动系统、过滤系统、点火系统等多个相关品类销量同比下滑,其中自动变速箱油、刹车盘、燃油滤清器等品类销量同比降幅均在10%以上。

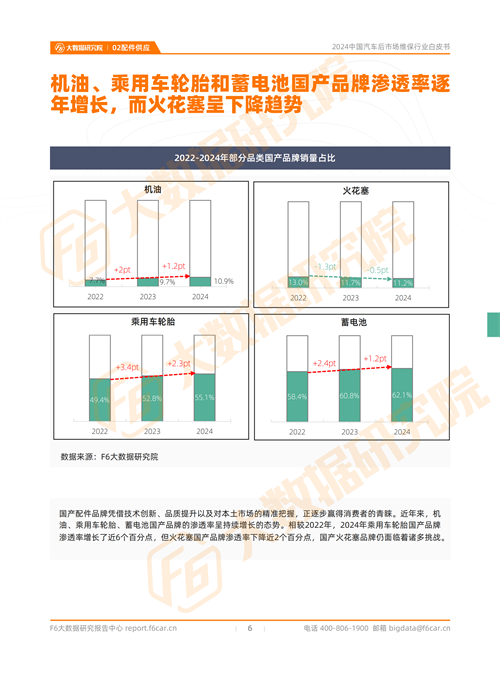

3、机油、乘用车轮胎和蓄电池国产品牌渗透率逐年增长,而火花塞呈下降趋势

国产配件品牌凭借技术创新、品质提升以及对本土市场的精准把握,正逐步赢得消费者的青睐。近年来,机油、乘用车轮胎、蓄电池国产品牌的渗透率呈持续增长的态势。

相较2022年,2024年乘用车轮胎国产品牌渗透率增长了近6个百分点,但火花塞国产品牌渗透率下降近2个百分点,国产火花塞品牌仍面临着诸多挑战。

4、乘用车轮胎方面,新能源领域国产品牌占比超传统汽车,部分国产品牌在新能源领域份额反超外资品牌,展现出更强的竞争力

在新能源汽车领域,国产品牌轮胎的销量占比高达57%,相较于传统汽车高出2个百分点。

细分品牌来看,传统车领域中,外资B品牌份额领先于国产C、D品牌,但在新能源车领域中,国产C、D品牌份额反超外资B品牌。

这一现象充分表明部分国产品牌在新能源汽车市场具备较强的竞争力。伴随新能源汽车市场的不断发展,其他品牌应牢牢把握机遇,适时调整产品布局,以在激烈的竞争中站稳脚跟。

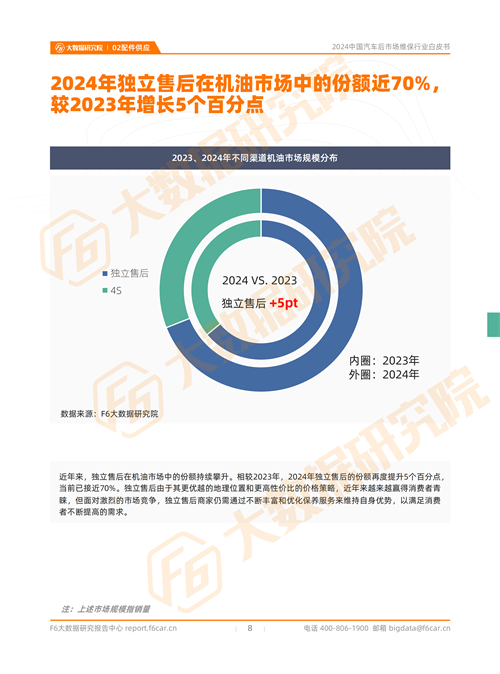

5、2024年独立售后在机油市场中的份额近70%,较2023年增长5个百分点

近年来,独立售后在机油市场中的份额持续攀升。

相较2023年,2024年独立售后的份额再度提升5个百分点,当前已接近70%。

独立售后由于其更优越的地理位置和更高性价比的价格策略,近年来越来越赢得消费者青睐,但面对激烈的市场竞争,独立售后商家仍需通过不断丰富和优化保养服务来维持自身优势,以满足消费者不断提高的需求。

6、2024年后市场累计台次与去年同期持平,增长动力不足

2024年后市场台次与去年同期基本持平。

从月度表现来看,自4月份起,每月进厂台次均不及去年同期水平,尤其7-8月份同比下滑幅度达到4%,后市场短期内业务发展面临较大的挑战。

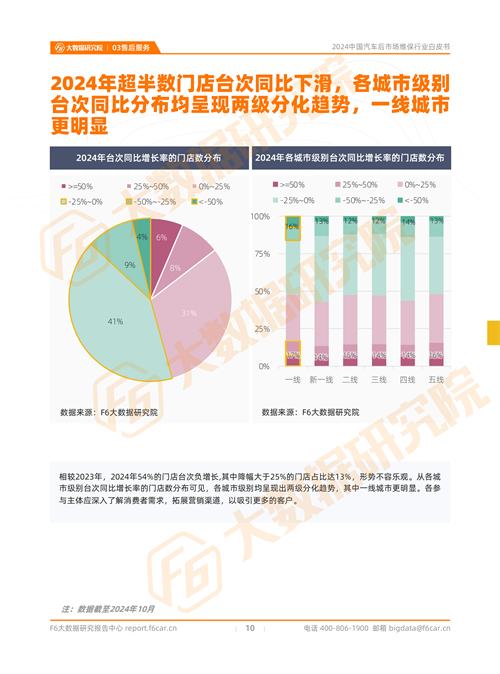

7、2024年超半数门店台次同比下滑,各城市级别台次同比分布均呈现两级分化趋势,一线城市更明显

相较2023年,2024年54%的门店台次负增长,其中降幅大于25%的门店占比达13%,形势不容乐观。

从各城市级别台次同比增长率的门店数分布可见,各城市级别均呈现出两级分化趋势,其中一线城市更明显。

各参与主体应深入了解消费者需求,拓展营销渠道,以吸引更多的客户。

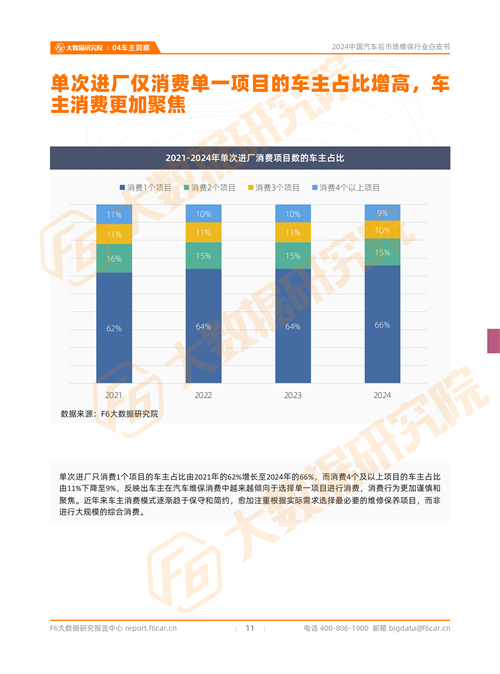

8、单次进厂仅消费单一项目的车主占比增高,车主消费更加聚焦

单次进厂只消费1个项目的车主占比由2021年的62%增长至2024年的66%,而消费4个及以上项目的车主占比由11%下降至9%,反映出车主在汽车维保消费中越来越倾向于选择单一项目进行消费,消费行为更加谨慎和聚焦。

近年来车主消费模式逐渐趋于保守和简约,愈加注重根据实际需求选择最必要的维修保养项目,而非进行大规模的综合消费。

9、单车年均维保价值开始趋于稳定,2024年超70%车主消费较2023年无增长

2022-2024年间,单车年均维保价值始终稳定在2,500-2,600元间。

从车主消费行为分布来看,相比2023年,2024年72%车主消费金额无增长,一定程度上将抑制汽车后市场维保规模发展速度。

但另一方面,车主消费需求增长放缓,或将刺激售后服务企业推陈出新,对推动行业转型升级或有裨益。

10、不同汽车品牌车主对机油品牌的选择有不同的偏好,奔驰车主对C品牌表现出明显的偏好倾向

以机油为例,不同汽车品牌对于机油品牌的选择偏好度存在明显差异。

大众、奥迪车主均更倾向于选择机油A品牌,其中奥迪车主的偏好倾斜度更明显。

宝马车主对三个品牌的偏好度接近且都处于较高水平,而奔驰车主则对C品牌表现出极为强烈的偏好。

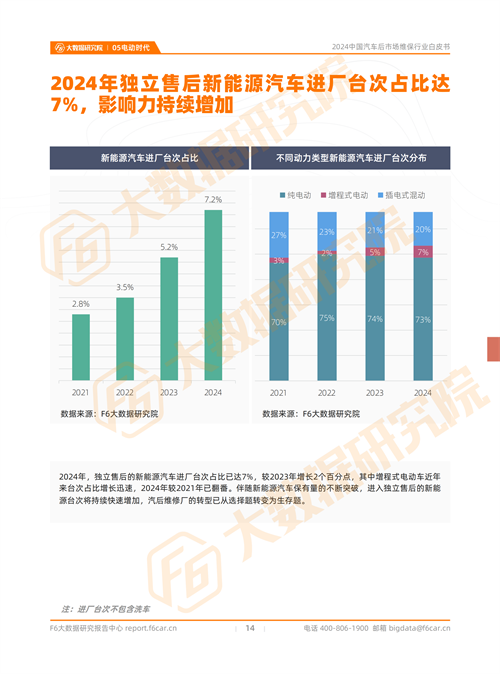

11、2024年独立售后新能源汽车进厂台次占比达7%,影响力持续增加

2024年,独立售后的新能源汽车进厂台次占比已达7%,较2023年增长2个百分点,其中增程式电动车近年来台次占比增长迅速,2024年较2021年已翻番。

伴随新能源汽车保有量的不断突破,进入独立售后的新能源台次将持续快速增加,汽后维修厂的转型已从选择题转变为生存题。

12、新能源主要服务项目门店渗透率增长迅速,三电项目服务门店渗透率几近成倍提升

随着新能源汽车进厂台次的不断增加,售后市场中在更换齿轮油、冷却液、贴膜等与新能源汽车密切相关的服务项目上,门店渗透率逐年提升。

值得关注的是,新能源汽车特有的电池、电机、电控三电系统维保服务,尽管目前门店渗透率仍处于较低水平,但近年来几近成倍增长。