7月15日召开的国务院常务会议指出,取消保险资金开展财务性股权投资行业限制,在区域性股权市场开展股权投资和创业投资份额转让试点。对此,保险业界人士认为,此举给险资进行财务性股权投资提供了更大空间,险企可以投资更多行业,无论是对提升险资投资收益率还是险资支持实体经济,都是利好。

财务性股权投资

要回报不要控制

“此前,保险资金主要通过投资成长基金、并购基金、新兴战略产业基金等间接方式投资不同行业的非上市公司股权。今后,险资直接对非上市公司股权进行财务投资将不再有行业限制。”光大永明资产公司投资银行总监兼投行业务一部(股权基金部)总监王之皓对《证券日报》记者表示。

2010年发布的《保险资金投资股权暂行办法》(业界简称“79号文”)以及2018年修订后的《保险资金投资股权管理办法(征求意见稿)》(以下简称“征求意见稿”),并未明确提及险资的财务性投资,仅对一般股权投资和重大股权投资进行了区分。对此,复星保德信人寿股权直投部负责人苏梓卿在接受《证券日报》记者采访表示:“财务性股权投资,应该是指直接股权投资中的非重大股权投资。”王之皓也持有相似观点,他认为,财务性投资主要看险资投资企业股权的目的,是为了取得财务上的投资回报,不是为了对投资企业实施控制。

“79号文”规定:“保险资金直接投资股权,仅限于保险类企业、非保险类金融企业和与保险业务相关的养老、医疗、汽车服务等企业的股权。”修订后的征求意见稿中已经没有这一限制,要求保险资金直接或间接投资的股权所指向的企业应符合“产业处于成长期、成熟期或者是战略新型产业,或者具有明确的上市意向及较高的并购价值”等九个方面的规定。业内人士预计,正式版的险资投资股权办法有望加速出台。

值得注意的是,此次对险资重大股权投资方面并没有做相应调整。业内人士分析称,这既能防止部分险企进行激进的战略股权投资,又放宽了财务性股权投资的范围,有利于险资积极投向与国家经济结构转型方向相一致的行业,为这些行业提供资金支持的同时,也能分享行业发展的红利。

政策松绑两大好处

提升收益率+支持实体经济

业内人士认为,取消险资财务性股权投资的行业限制,有两方面好处。一方面,有助于提升险资投资收益率;另一方面,有助于险资更好地支持实体经济建设。

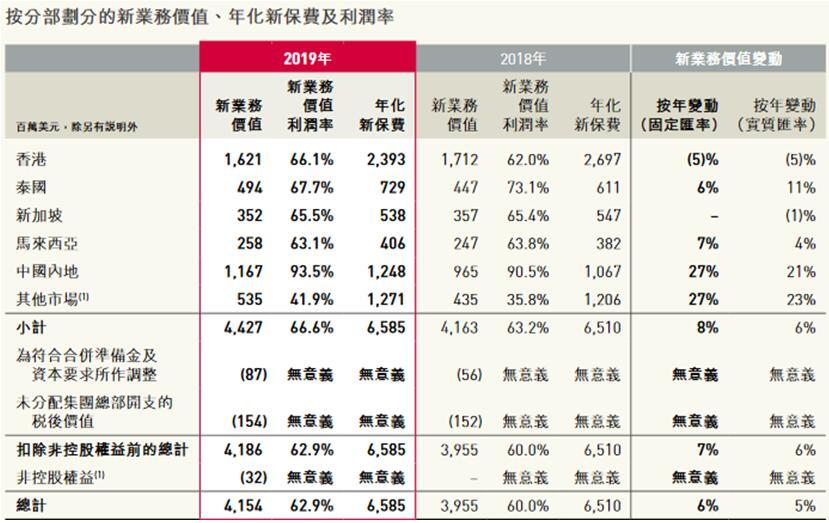

从投资收益率来看,根据相关披露数据,2019年末保险资金运用余额为185270.58亿元,较2019年初增长12.92%,实现投资收益8824亿元,资金运用平均收益率为4.94%。其中用于长期股权投资的资金约1.97万亿元,占比为10.65%,而其资金运用收益为1083亿元,占比达12.77%,资金运用收益率为5.51%。对比可见,险资长期股权投资的收益率高于险资行业平均收益率。

取消险资财务性股权投资的行业限制,将推动险资更好地支持实体经济。申万宏源保险分析师葛玉翔对《证券日报》记者表示,这将赋予保险机构更多投资自主权,为民营经济发展提供更多长期资金支持,营造良好的融资环境。同时,将提升股权融资和直接融资占比,引导保险资金为实体经济提供更多资本性资金,降低实体经济杠杆,提高金融机构服务实体经济能力,提升民营企业和中小微企业特别是科创企业的金融可及性。

取消险资财务性股权投资的行业限制后,会发生怎样的变化?苏梓卿认为,险资权益类投资整体会更活跃,财务投资领域会扩大,以股权形式进入实体经济的规模会加大。但险资整体上偏于谨慎,对资金的安全性有较高考量。初步判断,取消行业限制后,险资对增长确定性高、国家政策红利集中的行业,很可能会加大投入,比如,金融、养老、医疗健康等此前险资比较青睐的股权投资领域,仍会持续吸引险资的投入。

王之皓也表示,从险资股权投资实践来看,具有高收益、高风险的特点,但流动性较弱,因此对投资的专业性要求很高。“现实中,险资的股权投资,既有盈利的,也有亏损的,整体表现出的高收益特点,主要得益于少量优质项目带来的超额回报。”王之皓强调,险资进行直接股权投资,必须要有一支专业团队,不仅要提高投资研究和投后管理的水平,还要能承受投资收益波动的风险。