“固收方面,今年会加大对固收增强品种的关注,权益市场则聚焦科技成长板块和龙头公司的战术机会。而非标投资受存量产品逐渐到期影响,会存在资产荒困扰,我们会强化规模优先策略,抓住‘稳投资’政策给传统基建带来的投资空间。”5月29日,北京一家寿险公司资产管理部负责人对记者表示。

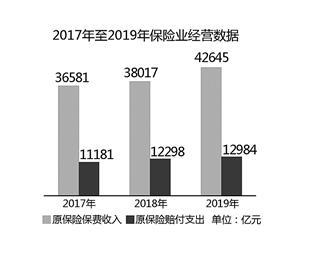

低利率的市场环境下,手握近20万亿元“金饭碗”的保险资金,该如何维持稳健的投资收益率,成为摆在保险资产管理行业面前的难题。

为了给险资配置“解困”,今年来自监管层面的暖风政策频吹。继明确保险机构可以参与国债期货、拟放宽险资权益投资比例后,5月27日,银保监会又发布了《关于保险资金投资银行资本补充债券有关事项的通知》(下称新版《通知》)。

“2019年的旧版《通知》下,险资可投资发行人范围仅涵盖国有行、股份制银行及少量较大城商行,新版《通知》则拓宽中小银行补充资本的渠道,对于险资来说,也进一步丰富资产配置品种,获得更多投资价值和风险判断的空间。”5月29日,川财证券研究所所长陈雳对时代周报记者指出。

针对今年以来,险资利好政策不断、投资范畴逐渐放宽的原因,5月29日,珠峰财险投资管理部总经理杨洋在接受时代周报记者采访时直言“这其实是一举两得的双赢局面”。

然而,在金融市场不确定性增强的背景下,就险企自身而言,又该如何寻找与风控相匹配的优质资产呢?

“固收方面,今年会加大对固收增强品种的关注,权益市场则聚焦科技成长板块和龙头公司的战术机会。而非标投资受存量产品逐渐到期影响,会存在资产荒困扰,我们会强化规模优先策略,抓住‘稳投资’政策给传统基建带来的投资空间。”5月29日,北京一家寿险公司资产管理部负责人对记者表示。

银行资本补充债空间大

对比2019年1月发布的旧版,新版《通知》对保险资金投资银行发行的二级资本债和永续债的多项指标给予放宽。

如取消了发行人总资产不低于1万亿元,净资产不低于500亿元的要求,同时将发行人“核心一级资本充足率不低于8%,一级资本充足率不低于9%,资本充足率不低于11%”的要求,调整为“资本充足率符合监管规定”,并取消发行人外部信用等级AAA级要求等。

“新版《通知》通过降低门槛,支持了中小银行发行包括二级资本债在内的各种资本补充工具,对险资来说,也间接丰富了配置品种,可谓是一举两得。”5月30日,金融监管研究院副院长周毅钦在接受时代周报记者采访时表示。

国盛证券在5月8日发表的研报中分析指出,截至4月14日,市场上高评级的二级资本债收益率高于企业债与城投债。其中,AAA 和 AA+评级二级资本债发行主体包括国有行、股份行和部分优质城商行,这类银行具有融资能力强、流动性压力小的优势。

但在机构投资者持有占比方面,该研报显示,银行与理财产品成为购买主力,合计持有量超 5 成,而保险公司持有占比仅为2.5%。不难看出,险资在银行二级资本债方面的配置还有很大空间。

除了银行资本补充债可投范围拓宽外,5月27日,银保监会相关负责人还表态,将鼓励保险机构为重大工程项目和企业提供长期融资支持,对符合国家导向的投资项目,从投资范围、投资比例等给予政策支持。

而这也正是迎合了险资市场人士近期的呼声。平安资产董事长万放4月23日就曾提出,“关于保险资管产品债券计划,从服务实体经济、提升行业投资能力的角度而言,运营资金上面不应该局限在20%,而应该放宽到50%甚至更高。”

时代周报记者梳理发现,接下来还有更多险资松绑政策在路上。

如今年2月,监管明确放开险资参与国债期货交易限制,目前已就相关交易事项向保险机构征求意见。

3月22日,银保监会副主席周亮还提出,将对符合条件的保险公司,适度提高权益类资产投资比重,有望超过30%上限等。

对此,多位受访行内人士认为,一系列险资投资放宽政策的出台,实则是监管有意引导保险机构扭转过去单一局限在固收资产配置的思路,提升多元化投资能力。

松绑政策引导多元化配置

“目前传统的如协议存款、债券投资等已不能完全满足当前保险资金的投资需求,因此监管会逐步放开政策,允许保险资金进入更为市场化、多元化的投资市场是大势所趋,这对于保险公司而言可以丰富投资标的、分散投资风险、增厚投资收益。”杨洋对记者表示。

上述寿险公司资产管理部负责人也指出,未来低利率的市场环境很难逆转,将倒逼险资自主寻找优质资产,因此监管方面的支持也必不可少。

事实上,为了应对利率走低,险资近年来对于权益市场和另类投资方面的积极性也在不断提升。

时代周报记者根据银保监会披露数据统计,截至4月末,我国保险资金运用余额已达19.61万亿元,同比增15.42%。其中,在权益资产投资方面,险资股票和证券投资基金的占比为13.6%,较去年同期的12.58%,增长了1.02个百分点。

此外,非标资产也颇受到大型上市险企青睐,以新华保险为例,截至2019年末,该公司非标资产投资金额在总投资资产中占比接近30%,达29.4%。另外,中国太保2019年报数据也显示,公司非公开市场融资工具投资金额占投资资产20.9%,较上年末上升 0.7 个百分点。

陈雳推测,预计后续仍将有保险机构举牌优质上市公司,并集中投资银行、地产等高分红、低估值蓝筹股。总体来说,价值投资、主题配置仍是今年险资配置的主要方向。

“从股票市场整体情况来看,我们偏向于认为今年是一个震荡市而非单边市。基于此,公司本年度的权益配置思路主要围绕把握结构性机会和政策红利两条主线展开。”杨洋告诉时代周报记者。

另外,在险资非标投资方面,也有业内人士告诉记者,为了应对潜在的信用风险抬头,今年部分保险机构加大了对非标资产的风险排查力度,同时将可选产品范畴拓宽,如ABS、CMBS、REITs等资产证券化类的资产品种。