导语:医疗行业专业度强,投资门槛高,全球医疗投资难度更加凸显。汇添富基金将自身医药投研能力与全球投资能力有机结合,领先行业构建规范的全球医药研究体系,持续深入海外一线实地调研投资标的,通过扎实的研究,前瞻把握海外一线投资机遇。汇添富全球医疗保健混合QDII(004877)实现亮眼业绩,过去五年同类排名第一,过去三年同类排名前三。(注1)

经过前期的爆发式增长,医药板块在近两年进入估值深度调整阶段。市场声音质疑,医药究竟能否走出漫长低谷期,实现价值回归?

与这头的焦虑不同,美国医药市场近期传来一则重磅消息:一款阿尔茨海默病新药在三期临床试验中取得积极进展,这意味着,在这一全球患病人数超5500万,全球制药巨头投入数千亿美元研发,但新药研发失败率高达97%的疾病领域,有望迎来一款重磅治疗药物。受此消息影响,该药物研发企业市值突破4000亿美元,跃居全球市值最高药企。

事实上,作为全球研发前沿阵地,美国市场医药研发创新的脚步从未停止。根据美国FDA药物评价和研究中心(CDER)发布数据,2022年美国一共批准了37款新药,其中共有20款新药属于“first-in-class(首创新药)”,占比54.1%,为近10年高值。医药研发数据库AdisInsight数据则显示,2022年全球新增超过12500项新药临床试验,美国、日本和中国为主要试验地点;动脉网数据则显示,2022年上半年美国共发生676起医药投融资事件,金额达255.3亿美元。

尽管国内市场医药板块正在进行深度调整,但放眼全球,仍然活跃的医药研发、一级市场投融资数据昭示着,全球医疗健康研发不止,医药创新未来不息。

汇添富基金始终关注全球医药研发前沿,早在2017年,就依托前瞻性的全球投研视野和医药行业的深耕优势,在“全球系列”行业主题型QDII产品中,设立汇添富全球医疗保健混合QDII(004877),把握全球医药产业发展脉络,精选中外医疗市场优质标的。

如今,伴随全球医疗行业发展壮大,汇添富全球医疗保健混合QDII(004877)表现亮眼。过去五年,该产品收益率70.6%(同期业绩比较基准26.16%),在23只QDII混合类基金(A类)中排名第1;过去三年,该产品收益率37.4%(同期业绩比较基准14.91%),在33只同类产品中排名前3。

(数据来源:产品收益率来源于基金2023年一季报,排名数据来源于中国银河证券基金研究中心,过去五年指2018/4/30-2023/4/30,同类产品排名指QDII混合类基金(A类)中排名1/23;过去三年指2020/4/1-2023/4/30,同类产品排名指在QDII混合类基金(A类)中排名3/33)

前瞻锁定“重磅炸弹” 布局医药研发前沿阵地

医药研发通常耗时十年,研发成本超10亿美金,而一旦药物成功上市,可能带动一个初创公司甚至一个疾病治疗领域的崛起,而那些上市后销售额突破10亿美元的药物,也被称为“重磅炸弹”药物。

医药魔方数据显示,2022年全球销售额超过10亿美元的“重磅炸弹”约160个,其中,PD-1肿瘤免疫抑制剂Keytruda、新冠mRNA疫苗Spikevax在前五名中占据两席。

前者作为近年来最畅销的PD-1肿瘤免疫抑制剂,目前获批适应症超30个,2022年销售额高达209.37亿美元;后者则是美国FDA批准上市的第二个mRNA疫苗,也是研发企业获批上市的首个产品,2022年销售额184.35亿美元。

值得注意的是,作为最早一批获得QDII资格的公募基金公司,汇添富早在2017年就推出了汇添富全球医疗保健混合QDII(004877)在内的多只“全球系列”QDII产品,并在较早时期就布局了研发上述药物的全球医药龙头,前瞻锁定“重磅炸弹”。根据2023年一季报,在汇添富全球医疗保健混合QDII(004877)的持仓中,上述PD-1肿瘤免疫抑制剂Keytruda的研发企业默沙东位列第二大重仓股;而早在2019年,汇添富就曾赴前述mRNA新冠疫苗的研发企业Moderna进行实地调研,并较早将该企业纳入汇添富全球医疗保健混合的持仓之中。

不仅如此,观察汇添富全球医疗保健混合QDII(004877)的持仓可以发现,其前十大重仓股还囊括了全球医疗健康管理行业龙头、全球制药企业巨头和中国领先的医药创新企业等,聚焦中外医药产业优质投资标的,把握全球健康投资机遇。

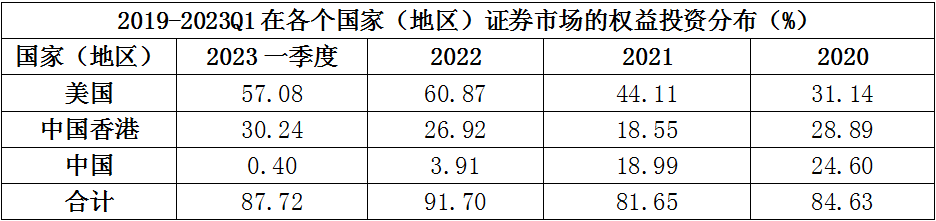

根据基金各期报告,在2022年以来国内医药市场估值调整的情况下,汇添富全球医疗保健混合QDII(004877)也在持仓上进行调整,对美国和中国香港医药市场的配置不断加大。

该产品基金经理刘江在一季报中表示:美股的生物医药依然是本基金主要持仓所在,跨国垄断药企仍是基金主要重仓方向,业绩的普遍上修和估值切换使得其总体下行风险较低,尤其在整体衰退的预期升温的前提下可能仍有较好超额收益的机会。

立足本土全球视野 捕捉海外一线投资机遇

汇添富基金始终将国际化作为公司的核心发展战略,努力做中国公募基金行业双向开放的排头兵和先行者。目前,继2009年首批设立香港子公司后,公司在2021年、2023年又相继获批成立美国和新加坡子公司,成为拥有最多境外子公司的公募基金公司之一。

依托独具特色的一体化投研体系,汇添富多年来深耕医药行业,培养了一支强大的医药投研战队。在产品层面,汇添富将自身医药投研能力与全球投资能力有机结合,形成了横跨国内国外市场、兼具主动被动投资、覆盖主题与细分领域的强大产品线,为投资者提供多样性医药行业投资工具。

汇添富全球医疗保健混合QDII(004877)的基金经理刘江,拥有清华大学工学学士和硕士学位,德国亚琛工业大学硕士学位,是汇添富自主培养的优秀基金经理。

汇添富在投研上,一直致力于将选股做到极致。但在刘江看来,由于即使在最好的资本市场里,最好的公司,成长成为最牛的股票,也是个极小的小概率事件。因此,极致的选股,应该充分扩大选股范围的基数。行业基金因为受限于行业,更应该将选股范围进一步扩大到全球的更大范围之中。用跨越国界的视角,来熨平单个国家市场周期、行业政策周期、经济周期的波动。深度的基本面研究,在全球范围内,一定是有用武之地。

由于早在2017年开始,汇添富在国内公募行业率先开始投入海外生物医药权益的主动投资,7年磨一剑,数个资本市场周期的轮动,美股、A股、港股的三地市场持续投资实践,使得刘江得以在全球视角中,不断深化对资本市场、对医药产业的认知。

刘江认为,生物医药是个国际化程度很高的行业,也是国别差异化巨大的行业。中国资金出海,进入陌生的资本市场,研究陌生的上市公司,无疑也伴随着巨大的风险。在全球医药投资实践中,为了规避各种潜在风险、捕获潜在机会,刘江时刻谨慎,充分贯彻他的投资方法论。在研究中,他很早即领先行业,构建海内外研究支持,建立规范的全球医药上市公司研究支持体系。自己坚持亲力亲为,长期不断的投入时间和精力,持续跟踪海外上市公司研发管线、组织大量海外上市公司的面对面电话调研,阅读海外投资研究报告,出差参加各种海外生物医药投资论坛。除此之外,他每年还会跟随汇添富投研团队,到美国、欧洲、日本、以色列等国家和地区实地调研医药企业。通过加强扎实的研究积累,以此来更前瞻、更全面的把握海外生物医药行业动向。

风险与机遇并存 看好医药健康长期新起点

2022年,医药板块在经历高速增长后进入估值调整阶段,除国际大型垄断药企表现较佳外,医药行业在A股、港股及美股的医药企业整体回调都较为明显。

但新药研发十年磨一剑,在全球老龄化趋势与人类对健康生活的美好愿望驱动下,医药行业仍在向好前进。

这种趋势从一级市场表现可见一斑。近日,贝恩公司发布 《2023年全球医疗健康行业私募股权报告》 表示,全球医疗健康行业呈现出穿越周期的强劲韧性:2022年,全球医疗健康行业的投资交易总额达到约900亿美元,交易数量和总额均接近历史最高水平。

该报告还指出,尽管去年下半年,全球医疗健康行业的投资步伐放缓,但是,得益于年初投资白热化,全年投资交易创下史上第二高的纪录,虽低于2021年的1510亿美元,仍比第三高的年份高出100多亿美元。报告显示,充足的待投资资金和出色的投资回报记录将吸引医疗健康专项基金在2023年继续投资。

对于二级市场来说,刘江也在一季报中阐述了自己的观点,他认为,考虑到 2022 全年,纳斯达克生物医药板块普遍跌幅巨大,但基因治疗、mRNA、小核酸等诸多技术进步又在不断增加相关公司的内在价值,2023 年可能biotech板块存在重点个股的逆境反转机会,但由于加息进程仍存在不确定性,同时过去两年biotech泡沫的破灭确实消灭了一大批小biotech的成长能力,所以精选个股的机会应该大于指数。同时,A 股和港股医药则也是长期成长的新起点。医保集采政策进入缓和期,为国内医药公司提供了超跌反转的机会。

展望未来,刘江认为,随着美元加息已进入预期尾部区域,去年遭遇大幅下行的美股医药创新领域,伴随新的治疗范式、临床数据的不断出现,在2023年或有机会实现逆境反转。

但同时,风险与机遇并存。刘江也表示,今年地缘政治、加息节奏、经济所复苏的风险仍较不可测,因此仍将一些业绩增长较好、估值尚未过度透支的稳定资产作为组合的压舱石,在此基础上重点捕捉生物医药创新Biotech相关公司。国内市场方面,中国医药行业正处于长期成长的起点,一些与正常就医需求相关的公司在疫情放开后或迎来业绩修复。

注1:(数据来源:排名数据来源于中国银河证券基金研究中心,过去五年指2018/4/30-2023/4/30,同类产品排名指QDII混合类基金(A类)中排名1/23;过去三年指2020/4/1-2023/4/30,同类产品排名指在QDII混合类基金(A类)中排名3/33)

风险提示:

基金有风险,投资须谨慎。本资料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。投资人应当仔细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件以详细了解产品信息。汇添富全球消费行业混合(QDII)人民币A属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本基金由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金投资于海外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。境外投资产品风险包括市场风险、汇率风险和政治风险等。汇添富全球医疗保健混合QDII(004877)成立于2017/8/16,2018年至2022年各年业绩及基准分别为(%):-7.23/-7.81,32.38/22.05、49.4/21.61、22.63/1.85、-18.73 /-7.28,基金经理其他在管产品:汇添富医疗服务混合自2015-06-18成立以来各年业绩及基准分别为(%):-1.3/-14.25、-16.51/-8.44、12.86/8.48、-8.49/-17.22、45.95/21.3、68.12/34.41、1.92/-7.43、-32.99/-15.48;添富3年封闭配售混合(LOF)自2018-07-05成立以来各年业绩及基准分别为(%):2.9/-5.03、5.89/21.41、10.7/16.22、-17.43/-12.03;汇添富高质量成长精选2年持有混合自2020-12-02成立以来各年业绩及基准分别为(%):-20.09/7.78、-33.79/-13.98;汇添富高质量成长30一年持有混合A自2021-02-09成立以来各年业绩及基准分别为(%):-16.74/9.28、-33.81/-14.72;汇添富成长先锋六个月持有混合A自2021-08-03成立以来各年业绩及基准分别为(%):-7.78/3.74、-35.68/-14.72。以上数据来源为基金各年年报,截至2022/12/31。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。