9月以来A股各大指数波动加剧,投资者又陷入市场是“真摔”还是“假摔”的猜测中。多数机构认为,近期A股调整主要是内外部双重因素共振所致,建议利用调整机会配置优质资产。从公募基金发行节奏看,近期入场步伐也并未减缓,多只重量级新品启动发行。其中嘉实基金董事总经理、平衡风格投资总监胡涛执掌的嘉实远见企业精选两年持有期混合型基金(基金代码:008150),正在各大渠道热销。

胡涛拥有18年投研经验、11年基金管理经验,在多轮牛熊市考验中,逐渐形成了“以自下而上为主,深度挖掘优质个股”的平衡投资策略。从过往历史操作看,胡涛管理的基金每年换手率都比较低,基本上以长期持股为主。其中荣获海通证券五年期和十年期双五星基金的嘉实优质企业,是胡涛任职时间最长的一只基金。Wind数据统计,截至今年9月9日,从2014年8月20日任职嘉实优质企业六年来期间回报率达212.34%,年化回报20.66%。

对于近期市场波动,胡涛也不是很在意。在他看来:“投资决策是否正确,需要看长期投资收益,波动本身并不是衡量风险的最重要指标,某一时点的波动并不能说明问题。大家买权益类很在意回撤,回撤不可怕,怕的是回撤后改变投资风格。一旦减仓,就很难补上了,会折损很多收益。不要太介意一两个月的波动。”胡涛始终认为,投资就像年份酒,有了时间的沉淀,品质才会提升。在正确的投资框架的指导下,越沉淀,投资胜率越大。

在投资框架上,胡涛指出,投资就是长期持有优质的公司,通过稳健的现金流增长,来实现资本增值。最优质的公司,既能带来相对收益,也会有绝对收益。投资的回报,必须要放在长时间的维度去看。

具体到嘉实远见企业精选未来的建仓策略,胡涛指出,“自下而上精选优质个股”的选股理念不会变,将根据市场时点去制定具体的建仓策略,会根据市场节奏,对于那些调整到位的优质标的要抓住机会,及时先行建仓,建仓完成后会执行长期持有的策略。

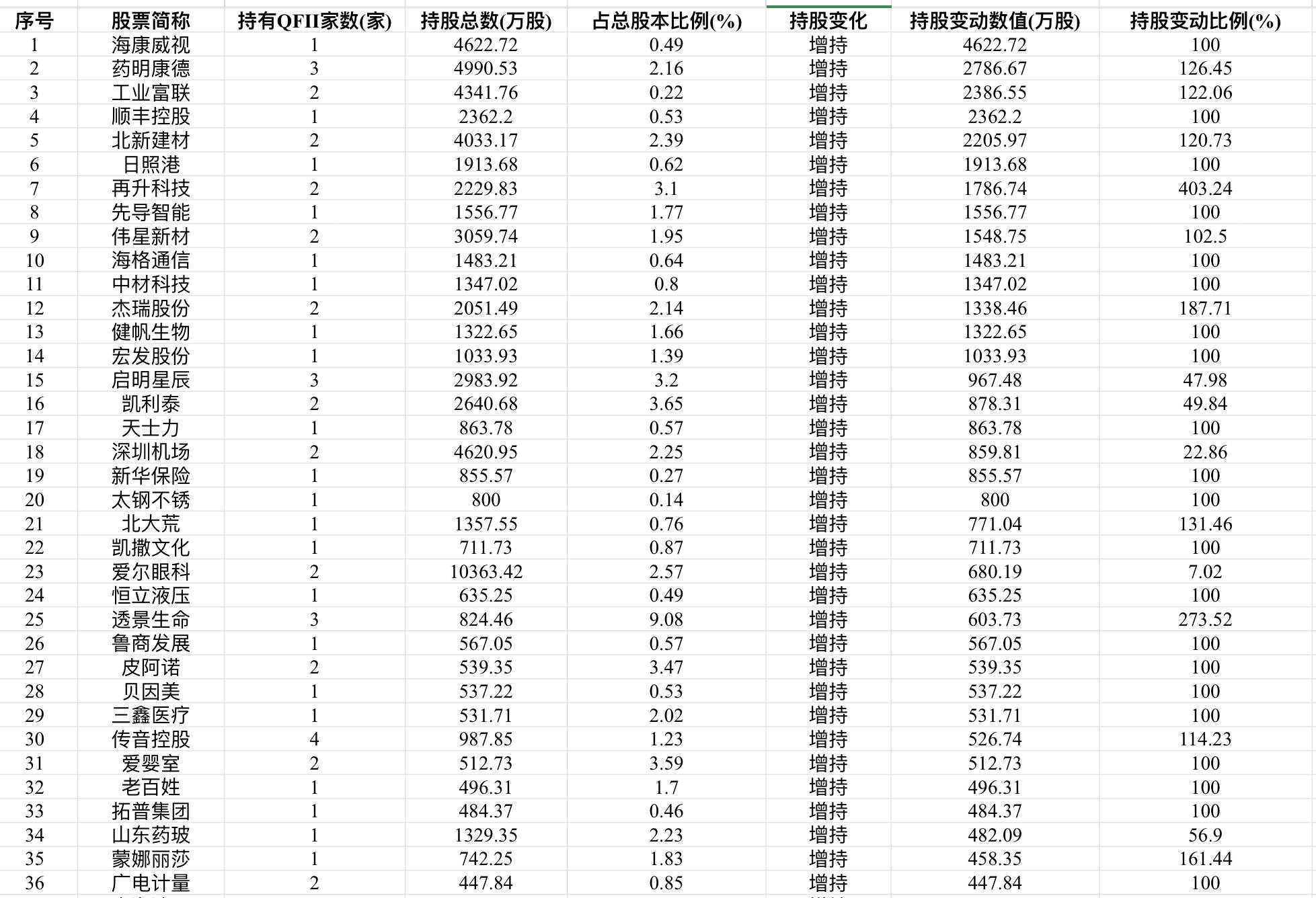

放眼后市,胡涛认为,未来市场结构性机会仍很丰富,仍看好创新医药科技、医疗服务、进口替代、消费升级等成长行业方向。从长期来看,中国经济增长将会从投资驱动向创新科技消费升级驱动转变,在此过程中会出现很多结构性机会,如消费更多品质好的产品、5G时代会带动更多通信硬件的升级换代,软件领域的创新发展。人口进入老龄化时期以及医保的带量采购会带来更多创新药领域的机会。贸易摩擦的长期影响必然会带来很多科技领域进口替代的机会等。这些领域中的具有核心竞争力的龙头公司更具长期投资价值。虽然经济增速下降,但并不改变这些领域龙头公司的长期持续增长,长期持有这些优质公司会带来较好的长期回报和超额收益。