工银瑞信基金上半年实现净利润9.38亿元,同比增长18.6%;农银汇理基金上半年实现净利润2.11亿元,同比小幅增长2.9%;中银基金上半年实现净利润4.51亿元,同比增长11%;建信基金上半年实现净利润6.22亿元,同比减少9.2%。

伴随着上市公司2020年半年报的披露,多家基金公司的经营情况浮出水面。几家欢乐几家愁,在行业整体向上生长的同时,部分公司当期净利润惨遭断崖式下跌。

上海银行新近披露的(601229.SH)半年报就显示,今年上半年,上银基金净利润4900万元,同比下降62.31%。

作为一家银行系基金公司,上银基金成立第二年便实现盈利,曾让同业颇为艳羡。不过,自成立以来,该公司投研能力在行业中存在感不高,而对于固收业务的过度依赖,更是让其经营业绩裹足不前。

2019年,因景泽基金的筹备组与上银基金员工高度重合,一度在行业内掀起轩然大波。值得注意的是,该事件的部分当事人,如今仍在上银基金任职。

自8月28日起,时代周报记者就上银基金中报净利下滑,以及相关员工任职问题多次与公司沟通,但截至发稿,尚未获得回复。

产品结构长期偏科

公开资料显示,上银基金成立于2013年,注册资本3亿元,上海银行投资金额2.7 亿元,持股比例90%,为其第一大股东。

作为一家银行系基金公司,其成立至今固收业务占比一直较高。

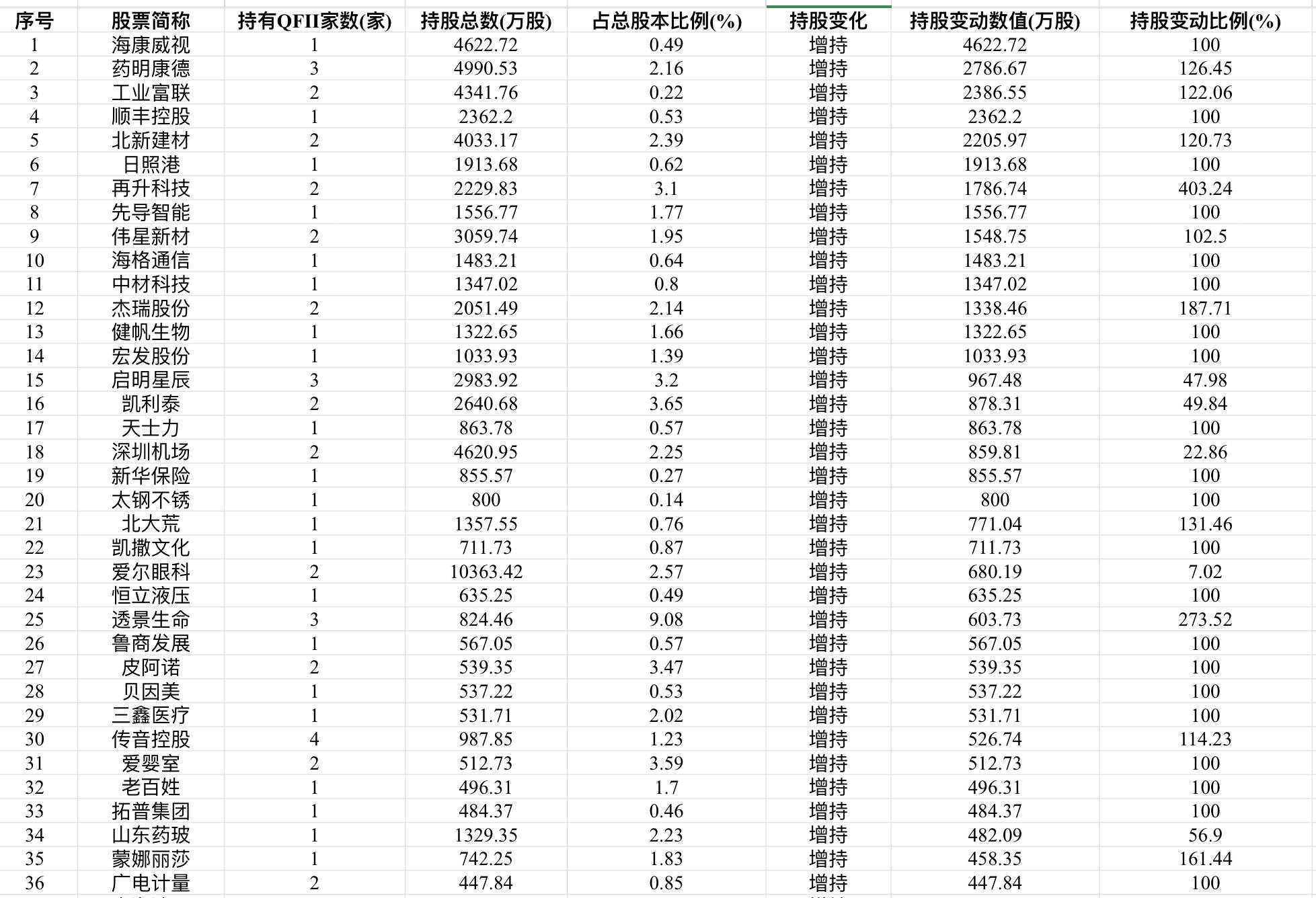

回溯历史,自2015年三季度开始,该公司便已突破百亿规模,但从结构来看,彼时主要依靠货币基金支撑,非货币业务并无起色。自2016年二季度起,债券型基金出现了爆发式增长,从当年一季度末的2亿元,膨胀至80.38亿元。

整体规模上看,上银基金如今依然位列中型基金公司行列。

上海银行半年报显示,截至今年二季度末,上银基金管理资产规模为 775.64 亿元,其中非货币公募业务规模 271.42 亿元,与2019年年末824.90亿元的总规模相比,呈现缩水趋势。

倘若从权益规模角度来看,上银基金至今仍在原地踏步。该公司至今仅有4只权益类产品,截至二季度末的份额均在2亿份以内,上银新兴价值、上银鑫达灵活、上银鑫卓混合、上银未来生活的份额分别为1.89亿份、1.53亿份、1.37亿份、0.47亿份,亦低于初始规模。

权益基金发展停滞不前,与其不愠不火的业绩表现也有一定关系。2020年上半年,行业内混合型基金的平均收益率为16.51%,而上银基金旗下3只拥有完整上半年业绩的混合型基金,收益率均在5%以下。

时代周报记者梳理上海银行定期报告与招股说明书发现,上银基金的表现堪称“少时了了,大未必佳”。2014年是公司发行新基金的第一年,这一年即扭亏为盈,净赚5811.28万元。

该公司成立后财务表现最出色的一个阶段是2015年上半年,赚得1.5亿元净利润;2016年全年净利达到2.05亿元后,财务状况开始出现下滑;2017年腰斩至1.05亿元;2018年小幅下降至1亿元;到2019年,进一步下滑至7700万元。

与此同时,伴随着上海银行2019年初公告设立理财子公司,上银基金在股东体系中的定位亦变得微妙。

上海银行2020年半年报显示,其理财业务的增长颇为迅猛,当期实现理财中间业务收入7.87亿元,较上年同期增长73.73%。特别是代理销售非货币类公募基金产品规模增长明显,同比增长587.66%。

骨干“另起炉灶”余波

2019年,上银基金曾因公司骨干组团“另起炉灶”,一度被置于舆论的风暴眼。

证监会官网信息显示,2019年4月4日,景泽基金提交了新基金公司设立申请。

有心人发现,景泽基金的9名发起股东中,有李永飞、王素文、栾卉燕、郑清丽、赵兰芳、杨锴、倪侃、史振生、田博等7人与上银基金员工名字重合,而发起人之一的李永飞,甚至是上银基金在职总经理。

在尚未离职的情况下就公开筹备新基金公司,且以证监会公开信息方式出现,令市场不免震惊。

事件发酵后,上银基金迎来了一系列人事调整。

2019年7月22日,公司公告,李永飞离任总经理,刘小鹏接任,衣宏伟出任副总经理;2019年10月22日,再度发布高管任免公告,原副总经理谢新因个人原因离任,新任副总经理为李湧;原督察长史振生转任首席信息官,刘小鹏代任督察长。2020年2月,李湧又从上银基金离职。

李永飞自从上银基金离职后,景泽基金也“鸡飞蛋打”。2020年2月末,证监会官网信息显示,景泽基金处于中止审查状态。

8月31日,某资深基金研究人士告诉时代周报记者,景泽基金的暂时止步或与汹涌而至的舆情有一定关联。

耐人寻味的是,事件的部分当事人,如今仍在上银基金任职。

截至8月31日,倪侃仍在担任基金经理职务,管理上银基金旗下多只债券型基金;王素文则出现在其子公司上银瑞金资本管理有限公司的员工名单中;中基协信息显示,截至2020年3月,史振生仍担任上银基金首席信息官。

上述资深基金研究人士对时代周报记者表示,上银基金高管集体“骑驴找马”,来自业内的质疑大多停留在职业道德层面,部分员工仍在公司任职,则说明其工作还是得到了股东方及管理层的认同。

“银行系”中场休息

银行系基金公司在行业内一直是有底气般的存在。

然而,从目前已披露的中报情况看,今年上半年,在大型银行系基金公司中,经营数据除了工银瑞信较为出色外,其他都较为平淡。

工银瑞信基金上半年实现净利润9.38亿元,同比增长18.6%;农银汇理基金上半年实现净利润2.11亿元,同比小幅增长2.9%;中银基金上半年实现净利润4.51亿元,同比增长11%;建信基金上半年实现净利润6.22亿元,同比减少9.2%。

而相比银行系基金公司,其他头部基金公司的增长相对迅猛,尤其是华南区域的基金公司今年上半年表现格外抢眼。

2020年上半年,易方达基金净利润10.48亿元,同比增52.63%;广发基金净利润9.10亿元,同比增53.01%;鹏华基金净利润3.80亿元,同比增长53.23%;景顺长城净利润3.53亿元,同比增长80.10%。

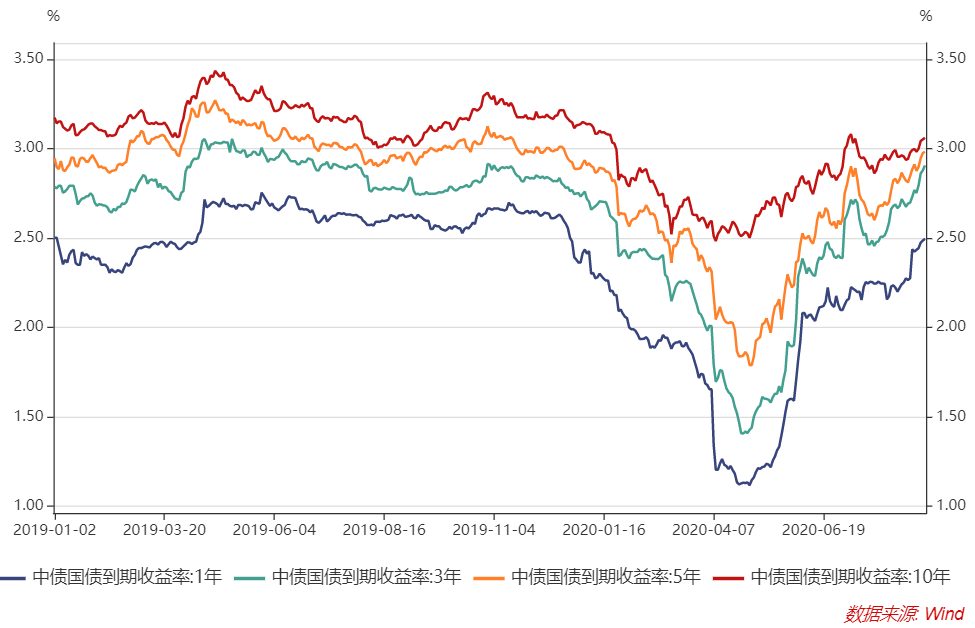

值得注意的是,2020年“股热债冷”的市场行情,对于以固收为特色的银行系基金公司并不友好。

8月31日,某大型银行系基金公司人士对时代周报记者表示,伴随着银行理财子公司的纷纷设立,基金公司固收类规模面临萎缩压力,尤其是较为依赖固收类产品的部分银行系基金公司,权益属性不明显,在上半年A股结构性行情中斩获有限,影响收入也很正常。