12月22日深夜,海尔生物发布重磅公告,海尔生物计划通过向上海莱士全体股东发行 A 股股票的方式换股吸收合并自己的同门兄弟上海莱士,并且发行A股股票募集配套资金。海尔生物从12月23日,也就是今天起开始停牌,预计停牌时间不超过10个交易日。

一石激起千层浪,市场对这笔交易的关注度非常高。因为海尔生物与上海莱士的市值差距,不少舆论用了较为夸张、吸眼球的字眼评论这笔交易。

而相比市值,更值得关注和解决的是这笔交易的原因和逻辑。

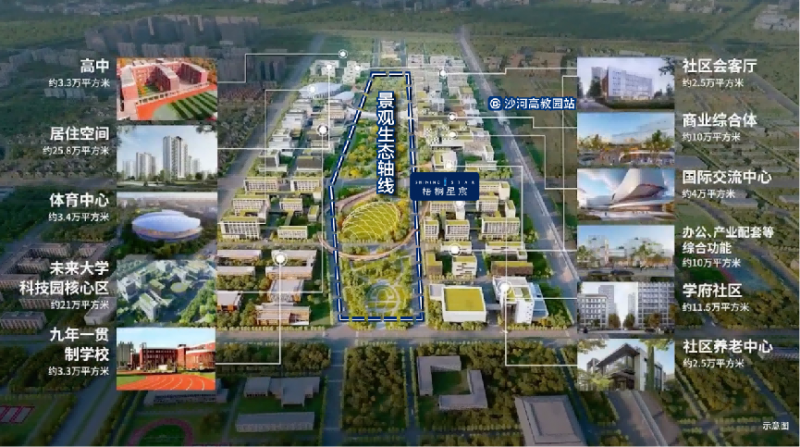

海尔生物和上海莱士是同门兄弟,有共同的实控人海尔集团公司,同属于海尔大健康产业“盈康一生”。海尔生物是海尔在大健康领域孵化的第一家上市公司,上海莱士于今年6月18日正式被并购,进入海尔大健康板块。

关于两家公司的合并更准确、理性的说法,应该是同一实控人下资产的优化组合与业务融合。而且,上海莱士并入海尔后的战略定位、业绩表现都有向新向好的调整,对于擅于并购整合甚至跨国并购的海尔来说,整合海尔生物与上海莱士不会有文化冲突、管理矛盾、负债过高等传统并购模式经常出现的问题。

选择海尔生物作为交易后的存续主体,必然有它是科创板上市公司的考量。此外,海尔生物上市后,经历从“超低温存储龙头”向“生命科学与医疗创新场景解决方案供应商”的战略升级,拥有更多元化的产品结构和一站式解决方案的提供能力。关于后续发展规划,公告也有提到,海尔生物“将进一步发挥协同效应,通过持续的科技创新与战略外延拓展,打造具备持续成长潜力的、植根本土并面向全球的一流综合生物科技龙头企业”。

因此,这次合并,更应该被关注的是海尔继续壮大大健康产业的战略谋局。

从成立大健康产业品牌“盈康一生”,到盈康一生旗下的3家上市公司,即海尔生物、盈康生命、上海莱士,不断地围绕各自产业链进行“延链、强链、补链”,再到此次推动海尔生物与上海莱士整合,海尔大健康在不断完善布局、向千亿版图迈进。

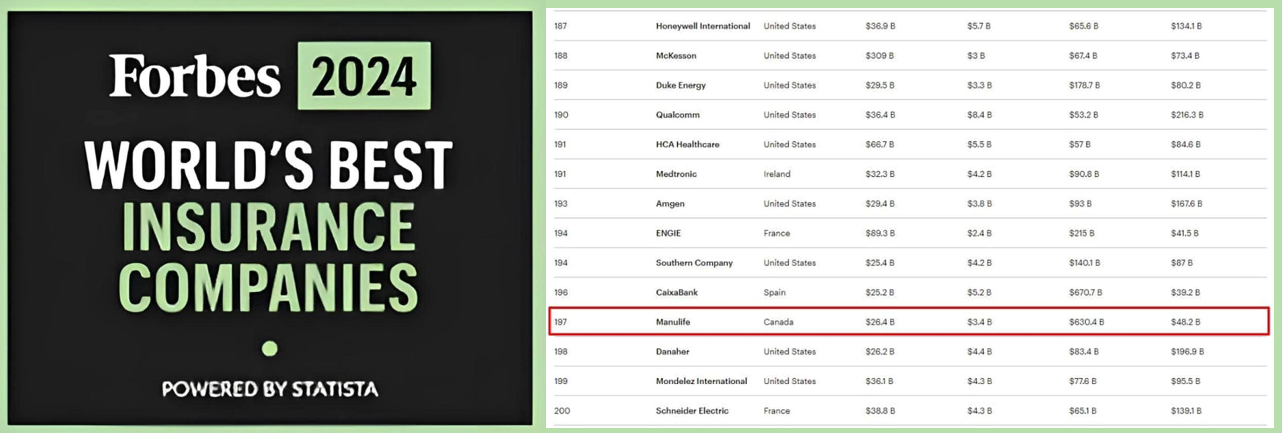

海尔是一家全球化的公司,关注和解读其旗下产业的战略不能只看眼前。回到此次交易,结合公告中“打造具备持续成长潜力的、植根本土并面向全球的一流综合生物科技龙头企业”的表述,海尔生物与上海莱士的整合,应是海尔大健康产业迈向世界一流战略筹划中的关键一步。要对标国际、要进入全球范围内竞争,必然要对旗下资产进行强强融合,而加码壁垒高、周期长的生物科技产业,想必海尔也做好了“耐心资本”的准备。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。