东吴证券股份有限公司曾朵红,阮巧燕,刘晓恬近期对科达利(002850)进行研究并发布了研究报告《2022年业绩预告点评:Q4盈利水平稳中有升,业绩符合市场预期》,本报告对科达利给出买入评级,认为其目标价位为193.50元,当前股价为133.0元,预期上涨幅度为45.49%。

(资料图)

(资料图)

科达利

投资要点

公司预计22年归母净利8.68-9.38亿元,同增60-73%,业绩符合市场预期。公司预计22年归母净利8.68-9.38亿元,同增60-73%;扣非净利8.23-8.93亿元,同增60-73%。其中Q4归母净利2.75-3.45亿元,同增64-106%,环增10-38%;扣非净利2.7-3.4亿元,同增66-110%,环增14-45%,符合市场预期。

预计Q4收入环增10%,2023年预计维持50%+增长。收入端,我们预计公司Q4收入28-29亿元左右,环增10%,全年收入88亿元左右,同比翻倍增长,符合市场预期,2023年4680订单及海外工厂起量,且公司在宁德时代(300750)份额维持40%+,我们预计收入仍可维持50%+增长。盈利端来看,22Q4公司归母净利中值为3.1亿元,环增24%,对应净利率11%左右,盈利水平亮眼,全年净利率维持10%左右,2023年结构件竞争格局稳定,公司在研发能力、生产管理、产能布局、成本管控等方面全面领先,龙头地位稳固,我们预计价格维持稳定,预计2023年净利率仍可维持10%。

海外市场开始起量,4680放量支撑公司全球市占率提升。公司紧随全球和国内电池大客户前瞻布局产能,具有设备、原材料和良率的领先优势,现有欧洲三大基地已投产,我们预计2023年贡献约10亿元收入,客户宁德时代、三星、Northvolt、法国ACC等逐步放量;此外公司4680大圆柱结构件已获国内外大客户定点,2022Q4逐步开始起量,我们预计2023年有望贡献5-10亿元收入,支撑公司在全球份额进一步提升。

盈利预测与投资评级:考虑行业销量增速影响,我们略下修对公司2022-2024年归母净利润9.3/15.1/22.1亿元的预测(原预测值为9.4/15.1/22.1亿元),同增71%/63%/46%,对应PE为34x/21x/14x,给予2023年30xPE,目标价193.5元,维持“买入”评级。

风险提示:电动车销量不及预期、行业竞争加剧。

数据中心根据近三年发布的研报数据计算,华鑫证券尹斌研究员团队对该股研究较为深入,近三年预测准确度均值为79.5%,其预测2022年度归属净利润为盈利11.3亿,根据现价换算的预测PE为27.42。

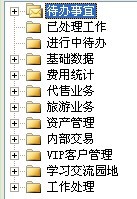

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级8家,增持评级3家;过去90天内机构目标均价为152.33。根据近五年财报数据,估值分析工具显示,科达利行业内竞争力的护城河优秀,盈利能力一般,营收成长性较差。财务可能有隐忧,须重点关注的财务指标包括:货币资金/总资产率、应收账款/利润率。该股好公司指标2.5星,好价格指标2星,综合指标2星。(指标仅供参考,指标范围:0~5星,最高5星)

以上内容由根据公开信息整理,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。